資金調達・補助金 2016年・2017年

本記事は、以前のホームページに記載したものをまとめたものです。

【1】間違った算出による固定資産税の過払い金を取り戻しませんか?

(20161009)

固定資産税(特に建物)の算出は難しく、そのため役所でも間違った算出がされて、そのため、不動産オーナー様の中には、長年に渡り、固定資産税を多く支払っている可能性がある方がいらっしゃいます。

特に、昭和50年代~平成10年までの建物の算出は間違いが多いです。

そのため、当社では、関東の専門家と連携して、この「固定資産税の見直しと還付」の取り組みを行っています。

土地についての固定資産税の算出に間違いがある場合もありますが、建物についての場合の方がはるかに間違いがあります。

対象物件

● 鉄骨鉄筋コンクリート造、鉄骨造、RC造、軽量鉄骨造

● 建物でおおよそ「100万円以上」税金を支払っている方

● 登記床面積と課税床面積が相違している場合

※ ホテル、結婚式場、テナント事務所、病院 など

実績 *関東の連携者

・還付額が「1,000万円超」、最大5,000万円の案件もあります

・規模によって削減額の違いがあります、「1千㎡で年間約30万円」の削減、「1万㎡で年間約100万円」の削減の実績があります

*還付の時効は「5年」ですが、最長20年分の差額(金利を付けて)が戻る可能性があります

*当然、以降の固定資産税も安くなります

・これまでの実績で、簡易診断を行った「5件中の1~2件」が還付の対象になっています

*ただし、逆に固定資産税が高くなる場合もあります(簡易診断で判断できますので、その場合は申請を実施しません)

システム

1.次の書類で簡易診断 ※ 無料で診断します

① 課税明細書

② 登記簿謄本

③ 償却資産申告書

この書類のコピーをご提供頂ければ、還付の可能性について判断し、回答します。

2.簡易診断の結果、還付の可能性がある物件については、詳細な診断を行い、申請します。

3.費用

・手数料「15万円+消費税」+「実費(交通費、宿泊費等)」

・報酬は、成功報酬として、還付額の「50%」

*報酬額が「100万円以下」の場合は、上記の金額プラス、現年度及び翌年度以降3年間の、軽減された金額の50%をいただきます。

(上記の金額に別途消費税がかかります)

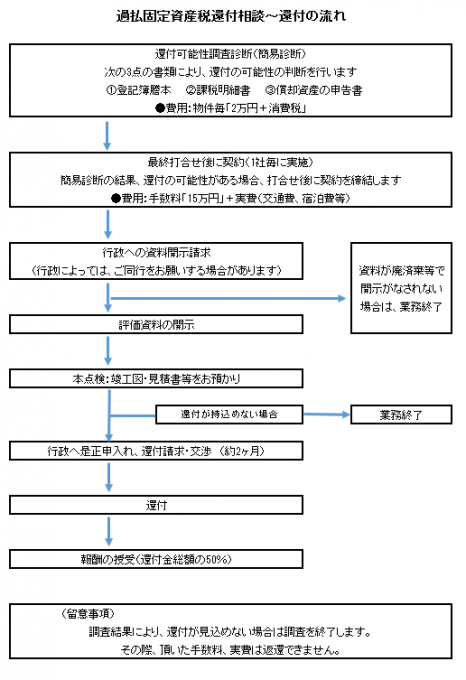

<上記の説明のフロー>

「固定資産税が高い」と感じていらっしゃる方、ぜひ、当社にお問い合わせ願います。

実績のある関東の専門家と連携して、適切な対応をさせて頂きます。

【2】私募債を発行してみませんか?

(20170127)

当社では、「経営計画の策定」を中心として、これに関係する「資金調達」、計画の実行段階の「現場改善」の支援を行っています。

当社の実務能力に加え、「九州内外の各専門家とのネットワーク・連携」により、迅速に、的確に問題解決に取り組みます。

今回は、関東の専門家と連携しています、銀行に頼らない資金調達である「私募債の発行」について紹介します。

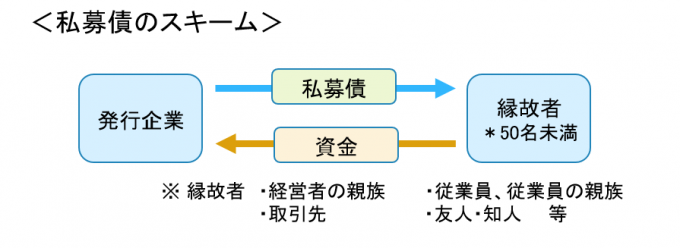

私募債とは?

企業が、自社の縁故者から、直接資金を集める方法です。

大手企業が行っている「社債発行」の一種です。

銀行等から融資を受けることが困難な企業にとって、有効な資金調達手段になります。

私募債の発行の条件

1.会社(株式会社・合資会社・合名会社・合同会社・特例有限会社)であること

*個人事業者は発行できません

2.縁故者に限定して、私募債を直接募集すること

*不特定多数に対しては募集できません、そのためネットでの公募は実施できません

3.私募債引受の対象者は、「50名未満(49名以下)」

4.私募債の購入者に証券会社や銀行等の「金融プロ」がいないこと

5.私募債発行総額が最低券面額の50倍未満であること

*最低券面額の49倍が上限になる、最低券面を「100万円」とした場合、発行総額は「4,900万円」となる

6.購入者から多数の者(50名以上)に譲渡されるおそれがないこと

7.発行総額が「1億円」を超える場合は制限事項がある

私募債発行のメリット

1.運用するときの決議が迅速にできる

*取締役会設置会社は取締役会、非設置会社は株主総会の決議

2.資金を柔軟に運用することができる

*私募債の償還期間(返す期間)をある程度自由に設定できる(会社と購入者との調整による)

*償還期間到来時には、借換えをすることも可能

3.資金繰りが向上する

*償還時に一括返済するので、期間中は満額使用することができる

*利息は通常、年1回の後払いになる

4.担保が不要

5.財務局に対する届出が不要

6.私募債の管理者を定める必要がない

*社債の場合は、「社債管理者」を定める必要がある

7.出資(株主)と異なり、経営権の影響がない

私募債の発行手順

次に示す手順の各内容について、関東の専門家と連携して支援します。

1.取締役会の決議

私募債発行に関して、取締役会設置会社では取締役会で、非設置会社では株主総会で決議し、議事録を作成します。

2.募集要項の作成

募集金額、利率、償還期間、償還方法等を記載した募集要項を作成します。

3.申込証作成、申込受付

私募債の引受申込は、私募債申込証によって行います。

申込証には、募集要項と同様に、募集金額、利率、償還期限、償還方法等を記載します。

4.引受人の審査、発行総額の決定

申込者が適格であるかを審査します。

引受人が決まったら、発行総額を決定します。

5.決定通知書作成・送付

引受人として決めた申込者に募集決定通知書を送付します。

通知書には、申込金額を明示し、払込期限を記載します。

6.入金の確認

払込期限内の入金を確認します。

7.私募債払込金預り証の発行・送付

申込者からの入金を確認したら、私募債払込金預り証を発行し、引受人に送付します。

8.私募債券・利札の作成

私募債券については、発行することが原則ですが、発行せずに「私募債原簿」に記載することが一般的です。

私募債券を発行せずに、利札だけを発行する会社もあります。

9.私募債原簿作成・記載

私募債原簿には、私募債権者の氏名または名称及び住所、取得した日、私募債の取得金額等を記載します。

私募債券を発行した際は、私募債券の番号、発行の日等も記載します。

私募債は、縁故者との信頼関係が基本になります。

そのためには、人間性と事業性が重要になります。

私募債の最大の協力者は取引先(納入先、仕入先)になります。

取引先に信頼されるには、日頃の良好な関係、実現性の高い「経営計画」が重要になります。

取引先から資金を支給して頂くと、より強固の関係ができ、今後の事業展開がスムーズに進行することができます。

逆に、事業がうまくいかない場合は、信頼関係を崩すことになりますので、発行は十分に検討の上で実施する必要があります。