経営改善・事業再生 2020年(1)

本記事は、以前のホームページに記載したものをまとめたものです。

【1】経営計画の策定に補助金:経営改善計画

(20200122)

★ 自社の経営を専門家の目で見直すことができます

現在の政府の「中小企業政策」は明確です。

● やる気があって、計画的に経営する会社には積極的支援(補助金など)

● やる気がなく、「どんぶり勘定」の会社は早く撤退して下さい

その目的は「税収のアップ」です。

厳しい言い方をすると「税金が払えない会社は存在価値がない」のです。

現在、計画の策定に補助金が付くものとして、次の2つの制度があります。

(1) 経営改善計画

(2) 早期経営改善計画

経営改善計画

銀行への借入金を返すのに困ったとき、「返済条件の変更」をお願いする際に作成する計画です。

返済を一定期間止めるか、減額することにより、資金面の余裕を出して経営の立て直しに取り組みます。

本制度を利用すると「新規の借入」はできませんが、返済を止めることにより、借入を行ったことと同等の効果が得られます。

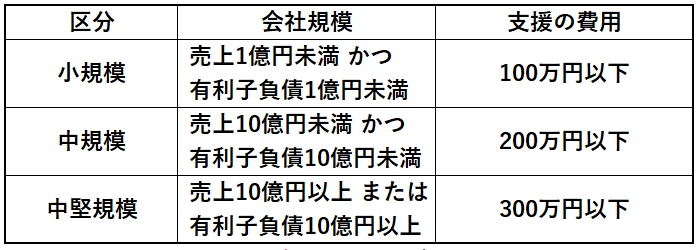

当社に依頼する場合、支援費用は会社の規模で異なります。

なお、支援費用の3分の2が国から補助がでます。*小規模の場合の会社負担は「33万円以下」になります。

早期経営改善計画

国は、中小企業に対して「計画的な経営」を要求しています。

各企業が計画を策定しやすいように、補助金の制度を設けています。

上記の「経営改善計画」は。銀行に返済条件の変更をお願いする場合ですが、「早期経営改善計画」は、返済の条件変更をお願いしないけれど、銀行に経営計画を提出して、計画の妥当性を評価してもらいます。

<本計画策定によるメリット>

・策定した計画をもとに、自社の状況を客観的に把握できます。

・銀行に事業内容を理解してもらうことにより融資の可能性がでます。

・必要に応じ本格的な経営改善や事業再生への移行が検討できます。

当社の本計画策定の支援費用は「30万円」ですが、3分の2が国から補助がでますので、会社の負担は「10万円」です。

当社が支援する場合、国が例として挙げている内容よりも、会社に役立つように、より詳細な分析と効果的な対策を提供します。

【2】経営計画の策定はなぜ必要か?

(20200203)

大多数の中小企業の経営者は、多大な努力をして長年自分の会社を経営してきています。

その中で、なぜ、起業してから10年継続できる企業が数%しかないのか?

その理由は、

「仕事のやり方は熟知しているが、経営の勉強はしていない」ことに原因があります。

これまでは「仕事のやり方」のみで会社の運営はできましたが、これからの経営環境の中では、従来のやり方では通用しません。

これからの5年間は「いかに生き残るか!」をテーマにして経営を行わなければなりません。

「どんぶり経営(自己満足経営)」を止めて、しっかりとした「経営計画」が必要です。

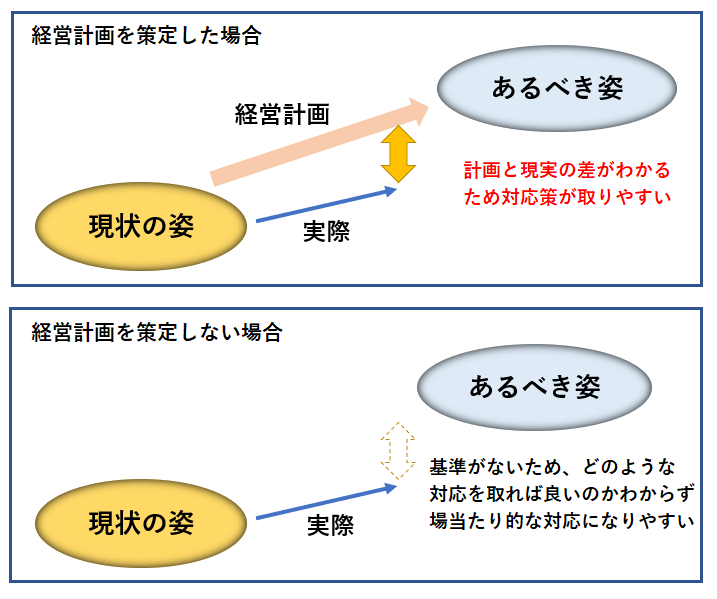

経営計画とは、自社が将来あるべき姿に到達するための道筋を示したものです。

将来を正しく予想することは不可能ですが、可能性が高い状況を把握して、それに合わせた施策を考えておくことにより、計画と実際が異なった場合でもスムーズに対応することができます。

【3】今、いくらお金がありますか?資金繰り表の作成

(20200216)

私が代表を務めている別会社「(株)ビザアシスト」の資金管理として次の3つを使用しています。

(1)「試算表」(各月毎の「貸借対照表」「損益計算書」)

先号で報告のように、「5営業日以内」に集計がまとまるようにしています。

(2)「日次資金繰り表」(日繰り表)

2年目の会社で、資金の余裕がないので、資金ショートを防ぐために「日ごとの入金・出金」を管理し、2ヶ月先の状態を把握しています。

(3)「受注・引き合いリスト」(件名、入金時期)

この表の内容と上記の「試算表」、「日繰り表」を照らし合わせて、早めにアクション(特に営業活動と経費の見直し)が取れるようにしています。

今回は、(2)の「資金繰り表(月次・日次)」について紹介します。

「どんぶり勘定経営」から脱し、「科学的根拠に則った経営」を行いましょう。

そもそも「資金繰り」とは?

資金繰りとは、一般的には営業活動で生ずる資金の過不足に応じて、日々の決済に支障を生じさせないよう必要資金を調達するとともに、収益を生まない無利息資金を必要以上に滞留させないよう余剰資金を運用するなどの調整を行うことをいいます。

資金サイクルを回して、会社を続けていけるようにすることが「資金繰り」の目的です。

中小企業では、「資金繰り」は会社の代表である社長がやるべき仕事です。

中小企業で、資金繰り表を運用している企業はごくわずかであると認識しています。

月次資金繰り表とは?

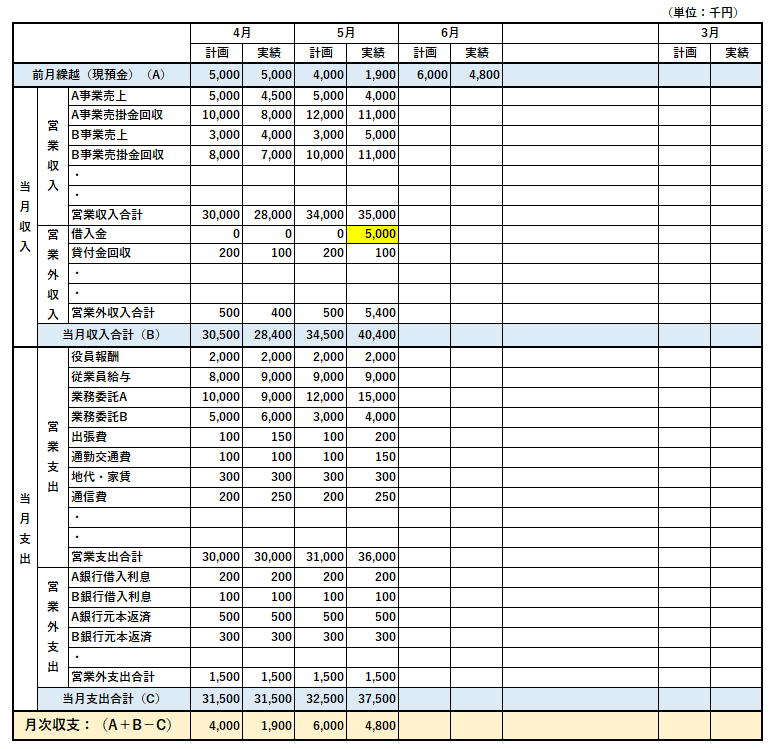

「月次資金繰り表」とは、一ヶ月間の資金繰りがうまく回るかどうかを検証するチェック表です。

前月繰越+当月の収入-当月の支出=次月繰越

*前月繰越:月初時点での資金残高

*次月繰越:月末時点での資金残高

次月繰越がプラスになると予想されれば、おおむね資金繰りは安全と思われます。

参考として、一例を示します。

この場合、4月の実績が計画よりも悪い(収入:減少)ので、5月に「5,000千円の借入」を行って資金ショートを防いでいます。

また、次月繰越がプラスでも、入金日と支払日が合わないと資金ショートを起こします。

そのため、上記の表のように「資金の蓄えが十分でない企業」は、日ごとの資金の状態を管理する必要があります。

日次資金繰り表(日繰り表)

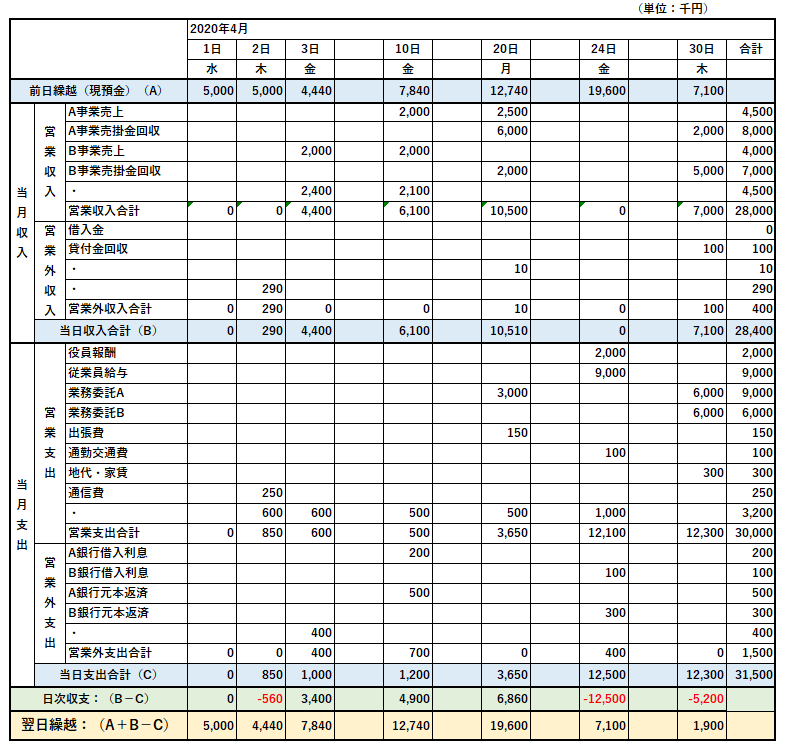

先の企業のように資金繰りが厳しい企業においては、「日繰り表」を作成して、数日間の間に先回りして、打てる手を全て打っておく必要があります。

上記の企業の「4月の日繰り表」を示します。

月末に残高があり、繰越がマイナスになる日(資金ショート)がなく問題がないように見えますが、綱渡りの状態です。

例えば、20日に予定していた「売掛金の回収」が月末に遅れた場合、24日の「役員報酬」「従業員給与」の支払い、「B銀行の返済」ができなくなります。

まして売掛金が回収できなくなった場合は、倒産に向かっていきます(黒字倒産の可能性もあり)。

これを防ぐためには、借入で当面の資金を増やすことも考えられますが、根本的には自己資金を増やすことが必要です。そのためには、

● 「利益を上げて」資金を増やす

● 利益を上げるには、「売上を上げる」「経費を減らす」

根本的には、「利益率が高い」ビジネスモデルに変革。そのためには、商品・製品、サービスの開発が必要になります。

「日繰り表」を日々運用していると、会社の状況を把握するとともに、課題が明確になり、やるべきことが見えてきます。

当社では、「資金繰り表の作成」「試算表の有効管理(早期に実績を知る)」など、税理士に依存せずに「自社で業績管理ができる仕組み作り」の支援を行うことができます。

前後の記事

- 前の記事

- 経営改善・事業再生 2020年(2)

- 次の記事

- 2020年のブログ一覧