【特集12】銀行にお願いをして会社をつぶさない:リスケ

銀行にお願いをして会社をつぶさない:リスケ

当社では、現在、幾つかの企業の「事業再生」「経営改善」に関わっています。これらの企業は、最近は赤字が続き、更に債務超過(財産よりも借金が多い状態)に陥り、このままの状態を放置すると倒産に至る経営状況です。そのため、金融機関等のご協力を得て、何とか生き延びるように、財務面や事業面の対策を行っています。

事業の再建には、金融機関の支援が重要です。今回は、銀行にお願いをして、借金の返済をしばらく待ってもらう「リスケジュール」について紹介します。

1 リスケジュールとは

銀行取引上のリスケジュール(Re-Schedule)とは、融資(借金)の返済条件を変更することです。毎月の返済額の変更(返済額をゼロにも含む)や返済期間の変更、利率の変更などです。略して「リスケ」と呼ばれます。

リスケは、企業の業績が悪化、売上や利益が減少してきたところで、自社努力としてさまざまな改善策を実施しても、銀行に返す余裕がなくなった状況の中で行います。

銀行にお願いし、銀行への返済額を少なくすることにより、返済分の資金を運転資金に使うことができ、資金繰りが改善し、事業の再建に効果を発揮するものです。

2 リスケのタイミング

次のような時はリスケをするべきタイミングです。

3ヶ月以内に資金ショートが見えているとき

予測資金繰り表を作って資金繰り管理を行っている中で、この状況が続くと3ヶ月以内に資金ショート(現預金がなくなり支払いができなくなる)することが明白な場合です。

多くの企業は、慢性的に赤字体質になり、資金繰りがギリギリな状態でも最後の最後まで何とかしようともがき、リスケを行う判断が遅くなりがちです。

リスケは、資金に余裕があるうちに思い切って決断すべきです。経営改善計画を策定し、それを実行するための手持ち資金を残しておく必要があります。経営改善を実行する資金がなくて、結果的に経営破綻してしまう可能性があります。

資金繰り表の運用は重要です。資金繰り表の作成については、別のコラムを参考にして下さい。

何とか資金をつなごうと高い利息のノンバンクなどからや個人借り入れを行おうとする社長も多くいますが、資金繰りが苦しい中で、高い利息で借りてしまったらさらに経営状態を悪くするだけです。こういう場合は、早急にリスケを銀行に依頼すべきです。リスケにより返済額を少なくして、資金繰りを楽に回せる状況を早く作ることが大事です。

当社では、リスケの必要性を判断し、状況に応じた対応を支援します。

折り返し融資を断られたとき

折り返し融資というのは次の場合です。

(1)例えば、1,000万円の短期融資を受けていた場合に、一度、返済期日に全額を返したところで、すぐに再度1,000万円を借りるケースです。実際は書類上の手続きでお金は動かない場合が多いです。

(2)長期融資の場合で、当初2,000万円借り入れた融資の毎月の返済が進み、1,000万円まで返したところで、再度2,000万円の融資で借換えるケースです。

このような折り返し融資を受けている企業で、折り返し融資が出なかった場合は、あっという間に資金繰りが詰まってしまいます。折り返し融資が出なくなったら、それはもう絶対にリスケをしなければならないタイミングです。

3 リスケの効果

リスケは銀行から融資を受けたと同じ効果が得られます。

例えば、毎月100万円返していた企業が、毎月返す額を1年間ゼロにした場合、1,200万円の融資を受けたことと同じ効果になります。

4 リスケに必要な資料

銀行に対して、「経営状況が悪くて借入金を返すことができません」の申し入れだけでは、当然、リスクには応じてもらえません。

リスケを銀行に認めてもらうためにはきちんと書面でお願いをする必要があります。その書類は「経営改善計画書」です。次の内容を記載します。

(1)現在の経営状況

・決算書、試算表:現在の財務状況を示します。

・金融機関別の借入状況:現在の借入状況を示します。

・月次予測資金繰り表:リスケを行うと資金がつながることを示します。

(2)経営危機に陥った原因(窮境要因の調査)

外部環境分析、事業分析、財務分析などから経営状況が悪化した原因を調査します。

(3)窮境要因に対する対策

上記で抽出した窮境要因に関して、実行可能な対策を立案します。

(4)対策実施による資金面の改善効果

対策実施の効果を「5ヶ年損益予定表」に記載します。

この計画で、次のことを明確にし、銀行に納得してもらいます。

・赤字の解消

・債務超過の解消

・借入金の返済期間(何年で完済できるか?)

経営改善計画の策定は、認定支援機関として実績がある当社にお問い合わせ下さい。

経営改善計画の策定には、補助金が使えます。

「リスケ」のお願いと事前準備

事業の再建には、金融機関の支援が重要です。ここでは、リスケの「金融機関へのお願いの仕方」と「会社や自分の財産を極力守るための事前準備」について紹介します。

1 金融機関へのお願いの仕方

リスケを実施する場合の基本的な3つの進め方を紹介します。

(1)全銀行に対して同じで進める

基本的に、銀行という組織は横並びで他行の状況を非常に気にします。そのため、リスケを依頼する場合は、同じ条件でお願いを行います。

元金の返済を一時的に止める場合は全行に承諾してもらえるようにお願いします。毎月、一定額を返済する場合は、一般的に借入残高に応じた割合(残高プロラタ)での返済をお願いします。

不動産担保や定期預金担保、株式担保などがある場合は、その処分を併行して行う場合もあり、その際は必ずしも残高プロラタにならない場合もありますが、基本は「全行一律同条件」で交渉することが原則であることを頭に入れて進めて下さい。

(2)メイン行から攻める

リスケの依頼には自社のメインバンクから回るのが原則です。以前は銀行によっては困ったときに親身に面倒をみてくれる「真のメインバンク」と言えるところもありましたが、最近はどの銀行も画一的な対応で、現在は「最も借入残額が多い銀行」をメインバンクと言う場合が多いです。

メインバンクの次にサブバンクを回りますが、サブバンクも基本的に借入残高の多い順に回ります。

サブバンクは、基本的にメインバンクの動向を気にします。「メインの●●銀行さんはどうでしたか?」といった質問を必ずしてきます。もしメインバンクがリスケに難色を示して動いてくれない場合は他の銀行も動いてくれないことが多いです。

状況によっては、サブバンクの同意を取り付けて、それによりメインバンクに同意してもらう作戦をとる場合もありますが、メインバンクから交渉を行うのが基本です。メインバンクからの借入額が全体の8割や9割ある場合は、メインバンク以外は話し合いがなく連絡だけで済む場合もあります。

(3)個別交渉を基本としてバンクミーティングは形式的に

一般的には、関係する全部の金融機関の同意を得るために、一同に関して説明、承認を得る「バンクミーティング」を行います。この会議を仕切るのは、メインバンクや信用保証協会が多いです。この「バンクミーティング」は、時間短縮の面では有効ですが、その中の1行もしくは複数行が異論を唱えて、内容によっては収拾が付かない場合があります。

これまでの経験では、各銀行に個別に丁寧に説明をして、疑問を持たれている部分については追加資料を提出して納得してもらってから、報告的にバンクミーティングを行うのがよい進め方と思っています。

2 リスケの際の事前準備

当然、リスケをお願いする際は、経営改善計画の実行により、利益が上げて銀行に借金を返済するという前提で進めます。計画通りにいけば問題はありませんが、今回の「新型コロナ感染拡大」や様々な災害、景気の変動などの外部要因、または社内の事情で計画通りに進められなくなることも予測されます。そのために、計画通りにいかなくなることも考慮して、極力、会社や(連帯保証人になっている)経営者の財産を守る策を検討することをお勧めします。

(1)自宅を守る

社長が連帯保証人になっている場合、リスケの経営改善がうまくいかなく、会社で借金を返せなくなった場合、社長に「私財を処分して借金を返して下さい」と銀行などから言われる場合があります。リスケによる経営改善がうまくいかないことを考慮して、リスケを申し出る前に連帯保証人の社長の私財を取られないようにしておくことの検討も重要です。

担保提供していない自宅の場合で、結婚して20年以上のご夫婦でしたら、居住用の不動産を贈与したときの配偶者控除の制度を活用して名義を変更したりするなどの対策を検討することは効果的です。

また、担保として自宅を提供している場合でも、「セール&リースバック」の手法により、自宅に住み続ける方法はあります。

(2)資金の確保

リスケをするのに「資金の確保」というのは矛盾しますが、リスケの際は手持ち資金を多くもった方が良いです。

企業を再建するためには原資が必要です。銀行からの借入は期待できないので、手持ち資金の重要性が高まります。再建のための資金が潤沢であればある程対策を打ちやすくなり、それだけ再建の可能性が高まります。

将来資金ショートが予測される中で、ある程度の資金があるうちに、判断を早くし手元に資金を確保したうえで、リスケを断行することが経営改善が成功する可能性が高くなります。

理想的には、月商の2~3ヶ月分、最低でも1ヶ月分は確保しておきたいところです。

(3)売上入金と返済口座の管理

リスケの交渉に入った段階で、その月の返済分から止めるようにします。交渉が早くまとまり契約が結ばれれば問題がありませんが、場合によっては引落し日に手続きが終了していないこともあります。その場合、引落しされてしまいます。それを防ぐためには、引落しの対象の口座からお金を全て抜いておいて下さい。

その後、売掛金などが入金されると自動的に返済にまわる可能性もあります。そのため、リスケの申し出の前に、お客さんなどにお願いして、売掛金の入金口座を別の銀行の口座に変更することを行って下さい。

今回紹介したことは、初めての方は自分で行うことは無理です。また、素直に銀行に相談したら銀行の言いなりになり、手持ち資金がなくなり、経営再建がうまくいかなくなることもあります。

まずは、事業再生、経営改善の実績がある当社にお問い合わせ下さい。経営状況を把握して、最適な進め方を検討します。

「リスケ」が認められる経営改善計画とは

銀行に借金の返済を一時的に止めてもらったり、減額してもらったりすることを「リスケジュール(リスケ)」と言います。

この「リスケ」を銀行に認めてもらうためには、「経営改善計画」を策定して了承してもらう必要があります。

その「経営改善計画」の中には次の項目に関して数値的な約束事を入れる必要があります。

(1)経常収支の赤字をいつ脱出できるのか?

(2)債務超過をいつ解消できるか?

(3)何年で借金を全額返せるか?

「リスケ」をお願いする企業は、赤字であり、債務超過であり、いつ借金を完全に返せるかがわからない状態になっています。

『実抜計画』『合実計画』

これをいつ改善できるかを「経営改善計画」の中で明確にしていきます。

この計画のことを『実抜計画』『合実計画』という表現をしています。

・実抜計画:実現可能性の高い抜本的な経営再建計画

・合実計画:合理的かつ実現可能性の高い抜本的な経営改善計画

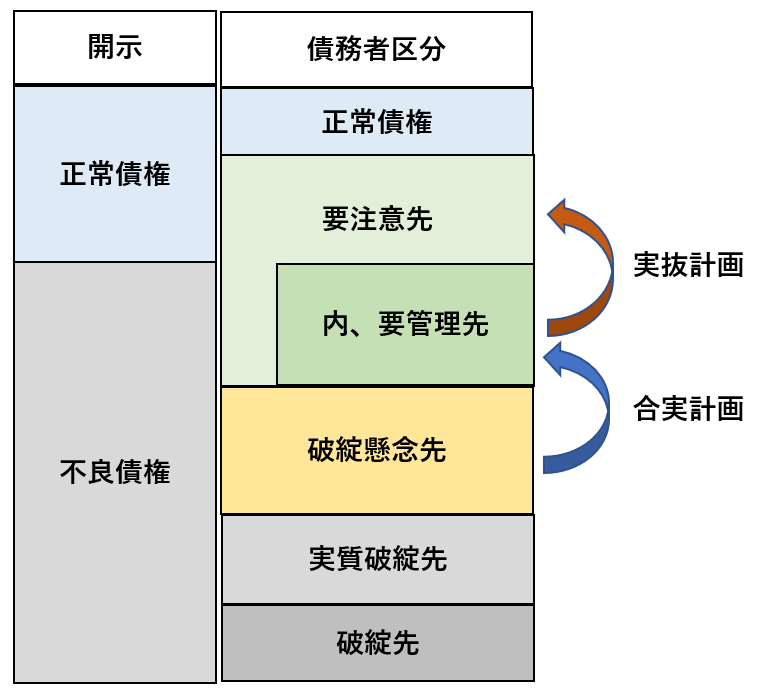

実抜計画と合実計画の違いは、対象の企業の経営状態が銀行が見る「債務者区分」のどこに位置しているかにあります。

債務者区分が「要管理先(不良債権)」にある企業を、正常債権と言われる「要注意先」にランクを上げるための計画が『実抜計画』です。

債務者区分が「破綻懸念先(不良債権)」にある企業を、不良債権ではあるが、正常債権に近い「要管理先」にランクを上げるための計画が『合実計画』です。なお、ゴールを「要管理先」を飛び越して「要注意先」に上げる計画を策定することも可能です。

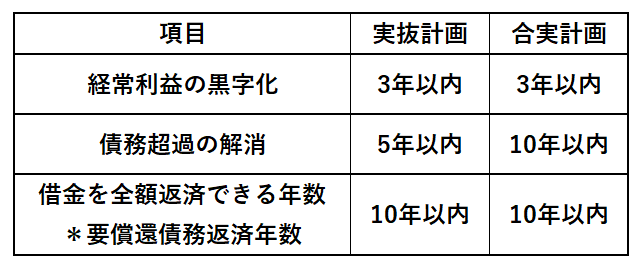

次表に先に示した3つの数値で、両計画の違いは「債務超過の解消までの期間」です。「破綻懸念先」に位置する企業は債務超過額が大きいので、それを解消する期間を長く設定しています。

1 計画の3つのポイント

(1)経常利益の黒字化

赤字が続けば資金がなくなり事業継続ができなくなります。事業を継続するには利益を出すことが必要です。

3年以内に黒字にならない計画を銀行は認めてくれません。

(2)債務超過の解消

債務超過とは、財産から借金を引いた額がマイナスになることで、貸借対照表の純資産(=資産-負債)がマイナスであることを意味します。企業が持っている全ての財産を換金したとしても全ての借金を支払うことができません。

そのため経営改善計画の実施期間が終了した時点で、残りの借金は「借換融資」になり、「借換融資」は「新規融資」と同じ扱いになるので、5年以内にその債務超過の状態を解消する経営改善計画でなければ承認できないというのが「実抜」の基準であり、10年以内というのが「合実」の基準です。

ここでは、決算書上の債務超過解消ではなく、「実質債務超過」の解消が求められます。

「実質債務超過」の判断は、企業の財産を実際に借金の返済に充てるために売却して換金したら幾らになるか、ということを調べて、その実際の財産額から借金額を差し引いた純資産額がマイナスになっていることを言います。

企業の財産に土地がある場合、決算書には取得金額が記載されるはずですが、実際に売却したらそれと同額であることはほとんどありません。また、ゴルフ会員権の中には、実際にゴルフ場が倒産して売却が不可能になっている場合もあります。こうした資産を一つ一つ実際に売却した場合の価格に置き直して財産額を求めて、そこから実際の借金額を引きます。

(3)借金を何年で返せるか?

経営改善計画の終了の期(債務超過の解消期)の企業の経営状態で何年先に借金を全額返せるかを示します。

何年で返せるか=借金総額÷フリーキャッシュフロー(FCF)

*FCF=営業キャッシュフロー+投資キャッシュフロー

このFCFの代わりに「簡易キャッシュフロー」を使ってもかまいません。

*簡易キャッシュフロー=当期純利益+減価償却費

減価償却費は、資金が外部に出ない費用なので、返済原資に充てることができます。ただし、設備の更新や突発的な費用発生の可能性があり、余裕をみて、簡易キャッシュフローの80%を返済にまわすという場合もあります。

2 3つの基準が満たせない場合

銀行が「リスケ」を了承する場合は、先に示した3つの条件を満たす経営改善計画書を策定する必要があります。ただし、経営状況が悪く、これを満たせない場合は、暫定的に3年程度の経営改善計画を策定するのが慣例になっています。

この暫定計画の終了時点の経営状況(収益力、純資産額など)が、次に、実抜・合実の基準に適合する経営改善計画を策定するのに可能な水準であると判断されれば、暫定リスケを認めてもらえる可能性があります。

無理な計画を立てるのではなく、3年間の猶予期間を申請するべきです。

3 経営改善計画の策定には補助金が使えます

当社は、認定支援機関として経営改善計画策定の支援を行っています。この計画策定の支援の報酬に対して、補助金が使用できますので、お問い合せ下さい。

倒産が見えたら銀行は「リスケ」を認めない

この「リスケ」を銀行に認めてもらうためには、「経営改善計画」を策定して了承してもらう必要があります。

前回は、「リスケ」で認められる経営改善計画は3つの記載が必要と説明しました。

(1)経常収支の赤字をいつ脱出できるのか?

(2)債務超過をいつ解消できるか?

(3)何年で借金を全額返せるか?

1 銀行の現実的な視点

銀行の現実的な見方が、現在の財務状況、事業状況で「リスケ」を実施したら、経営を継続できるかという点です。

経営改善計画で、いくら「長期的な改善ができる」と説明されても数ヶ月で手元資金がなくなってしまうようでは銀行として「リスケ」を認めるわけにはいきません。リスケの申し出を行うと銀行は、「直近の試算表(または決算書)と資金繰り予定表」の提出を要求します。

銀行が「リスケ」を認めるのは、

『元本の返済停止などを実行したら資金繰りがまわる』ということです。

元金の返済を停止した状態で、当面(6ヶ月)の「資金繰り予定表」で各月末で現預金が残ることです。

そのためには、2つの要件が必要になります。

(1)経常利益が出ること

(2)経常利益が一時的に赤字になっても持ちこたえる現預金があること

元金の返済を止めても赤字が継続したら倒産してしまいます。それがわかっていたら銀行は当然リスケに応じません。

(1)経常利益が出ること

今回のコロナによる影響で一時的に売上が落ちて赤字になっていても、コロナが終息して売上が基に戻るようであれば「リスケ」による再建は可能と判断されます。

それを実証するには「正常収益力」を算出して、これが黒字になることが必要です。

例えば、コロナの影響を受けない状態のときの損益計算書を検討して、通常状態では利益が出る事業であることを確認します。

これまで請負った中には、コロナの影響を除外しても利益を出せない事業構造になっていた企業もあります。その場合は、経費の削減などで黒字になることを示す必要があります。

(2)経常利益が一時的に赤字になっても持ちこたえる現預金があること

先に「リスク」を申し出る際は、手元になるべく多くの資金を持つことを説明しました。

季節変動がある事業の場合、売上が少なく赤字になる月が出る可能性があります。その変動に耐えられる資金が確保できていることが必要です。

2 経営改善計画の策定には補助金が使えます

当社は、認定支援機関として経営改善計画策定の支援を行っています。この計画策定の支援の報酬に対して、補助金が使用できますので、お問い合せ下さい。

リスケの出口は?先を意識しておく

これまで、銀行に借金の返済を一時的に止めてもらったり、減額してもらったりする「リスケジュール(リスク)」について説明しました。

この「リスケ」を銀行に認めてもらうためには、「経営改善計画」を策定して、銀行に了承してもらう必要があります。

1 経営改善計画の実行(モニタリング)

経営再建のための「経営改善計画」は、実行して、改善効果がでてこそ価値がでます。

経営改善計画には、

・事業に影響がない財産の売却

・不採算事業の縮小、撤退、場合によっては事業譲渡

・役員報酬を含めた経費の削減、場合によっては人員削減

・経費管理の改善

・販売戦略・市場戦略

・新事業・新商品の改善

・組織改革、人材育成 などが示されています。

経営改善計画の実施は長期間になります。早くても3年、通常は10年以上、改善を継続して推進しなければなりません。その間、社長は銀行等への定期報告もあり、緊張の日々が続きます。

2 リスケの出口を理解しておく

経営改善期間の中で、計画通りに進まず、先が見えなくなって不安になることもあるかと思います。ここでは、先を見通すという目的で「リスケ」の出口について紹介します。

「リスケの申立て」の段階から、将来どのようにリスケ状態から脱出するかについてある程度の知識を持つことは、申立て後の金融機関との交渉においても役立つことが多くあります。

「リスケの出口」には、金融正常化(借金の返済が順調に進む)から、債権放棄(銀行が借金の権利を他に移す)、民事的な再生処理、破産などの法的な整理まで様々なものがあります。

多くの経営者は「リスケの出口」がいかなるものについて全く知らないまま申立てを行います。当面の資金繰りに困っている経営者にとっては、将来のことよりも、今の窮地を脱出する方法としての「リスケ」を認めてもらうことに頭がいっぱいになることは理解できます。

経営改善計画を認めてもらって「リスケ」が実行されると一安心して真剣度が落ちる場合もあります。どんなに優秀なコンサルタントが付いて計画を立てても、「リスケ」を実行した企業のほとんどが計画通りに行かないのが実態です。

そのため、うまく行かなかったらどういう道があるのかを理解しておくことは、リスクを回避・低減する観点でも重要なことです。

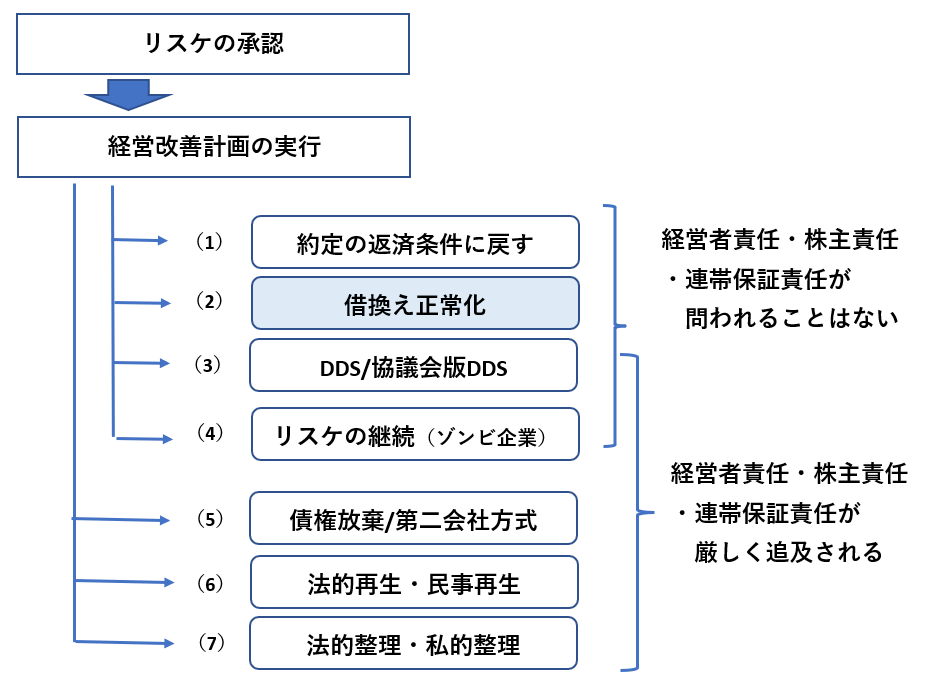

次に「リスケの出口」を図に示します。

(1)約定の返済条件に戻す

「リスケ」というのは一時的に返済条件を変えることなので、経営改善計画の実行によって経営状態が改善され、最初に約束した返済条件に戻すことが理想です。しかし、ほとんどの事例では、元の約定返済額に戻せるほど収益力を回復することはなく、そのため、返済条件を元に戻すことは希なケースです。

(2)借換え正常化

「借換え正常化」とは、経営改善計画の実施終了後に、最長で10年間の返済期間とする融資契約を行うことです。経営改善計画を実行して、経営を再建して、10年間で全部の借金を返済できる収益力になることです。

以前の記事で「実抜・合実計画」の説明をしましたが、この時に、銀行が認める条件として、10年間で借金を完全に返済する計画であることを示しました。

もちろん、借換え融資の返済期間が10年よりも短ければ、銀行は喜んで借換え融資に踏み切ってくれます。

(3)DDS/協議会版DDS

経営改善計画の実行により、上記の(1)(2)の出口になれば、企業も銀行も満足し、リスケは成功したという結果になります。

それでは、(2)に示した10年間で借金を全額返す見込みが立たない場合は、あまり使われていませんが、DDS(Debt Debt Swap:デッド・デッドスワップ)の手段が候補としてあります。

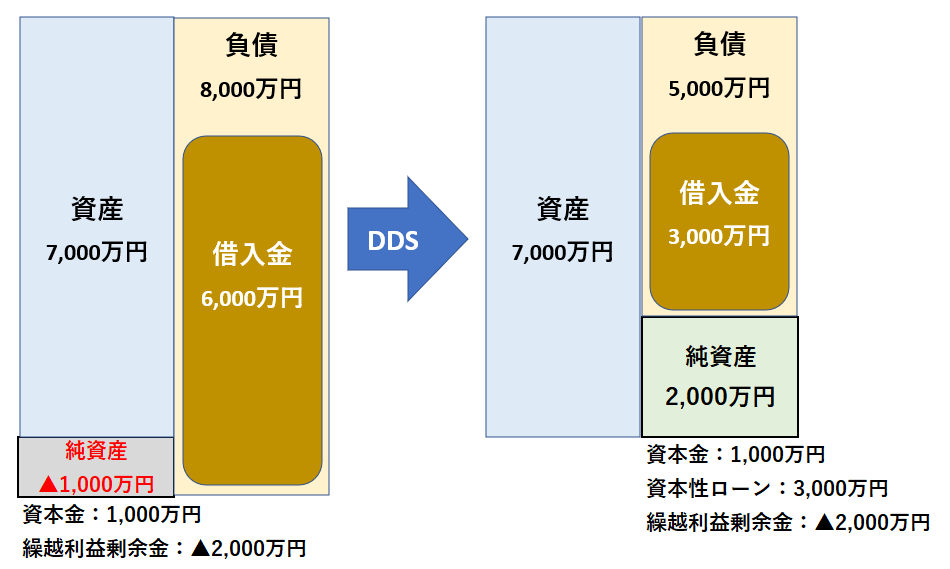

DDSは、リスケ中の借金の一部について、他の融資と比べて返済の優先順位を下げる契約を結ぶことで、この借金を資本としての性格を帯びさせることを言います。この特殊な借金は「資本性ローン」または「劣後融資」といいます。

下図のように、銀行からの借入金「6,000万円」のうち、「3,000万円」を資本性ローンに変更して、資本金と同じ扱いにしたら、「1,000万円の債務超過」から「2,000万円の資産超過」になります。

資本性ローンは、「ローン」なので、契約した初年度は上記の場合「3,000万円」が資本扱いになりますが、10年契約の場合は、翌年は300万円が長期借入金になり、「2,700万円」が資本扱いになります。そのため、毎年300万円の利益(繰越利益剰余金)を出していく必要があります。

このDDSは、企業側、銀行側で次のようなメリットがあります。

<企業側のメリット>

・実質的に債務超過が改善されるので、再生の可能性が高まる。

・結果として、長期の安定資金を確保することができる(資金繰りが安定する)ので、再生の可能性が高まる。

・借入金の返済能力が向上するため、他の借入金についても不履行になる可能性を低減することができる。

<銀行側のメリット>

・実質債務超過を改善することによって、債務者区分のアップを図ることができる可能性がある

・債権放棄と違って、債務者(企業)は返済義務を負う点には変わりないため比較的容易に実行できる可能性がある

・いずれ元本の回収も可能であり、劣後化している間も利息を受け取ることは可能である

・コベナンツを課すことにより、経営・財務など、再生に関与することも可能である

*コベナンツ:契約書に記載することができる一定の特約事項。「情報開示義務」「財務制限条項」「担保制限条項」など。

DDSは債務超過を解消する方法としては有効な手法ですが、実際の適用は難易度が高いです。メイン行が借入金のほとんどを占めている場合はメイン行の主導で可能ですが、複数の銀行が関係していたり、代位弁済で保証協会が絡んでくる場合は調整が難しくなります。

<協議会版DDS>

中小企業再生協議会版DDSは、協議会が策定支援する再生計画において「十分な資本的性質が認められる借入金(資本性ローン)」を活用することによって、中小企業の事業再生の円滑化を図る目的で導入されました。

協議会が再生計画の策定支援を行った中小企業に対する融資に関しては、貸出期間・適用金利・償還順位などの一定の条件を満たせば「資本性ローン」に該当するとしています。

既存の融資を資本性ローンに転換することによって、過大な借金を抱えている中小企業の体力を強化し、再生支援を図ることができるようになります。

(4)リスケの継続(ゾンビ企業)

リスケを実行しても、借金の返済の目処が立たない場合、銀行が貸したお金を回収に入る(返済を待ってくれなくなる)、いわゆる「期限の利益が失われる」ことになります。

ただし、状況によっては、借金の返済の目処が立たないにもかかわらず、リスケが継続して、企業が存続できることもあります。リスケを申請(リスケ契約の書き換え)して銀行に了解してもらえばリスケ状態を継続することができます。現在、日本ではいつまでもリスケを続けている企業が無数にあります。

銀行が継続してリスケに応じる場合は、次の条件を満たす場合です。

(1)利息と信用保証料を払い続けるだけの利益を出していること

(2)日本政策金融公庫の融資を除く借入金の(ほぼ)全額が信用保証付き融資であること

銀行は元金が回収できなくても利息は収入として入ります。また、保証協会は銀行がリスケをしていて企業が存続している間は、代位弁済(保証協会が銀行に支払う)を行う必要がなくて、銀行、保証協会ともに、倒産されるよりは都合のよい状態になります。

この企業は「銀行に利息を払うこと」だけの存在価値になってしまいます。銀行から2億円を借りていて、利率が2%の場合、年間「400万円」の利息を払うことになります。「400万円」の利息を払うには、税金を含めると約600万円の税引前利益を出す必要があります。600万円の利益を出すには、営業利益が10%でも、6,000万円の売上増が必要になります。一生懸命頑張って売上を上げて、利益を出しても、銀行に利息を払うだけで、企業が発展するための投資に使うことはできなくなります。

<ゾンビ企業にも終わりが来る>

このようなリスケ状態がいつまでも続くわけではありません。経営状態が悪化して利息を支払うだけの利益が出なくなったり、社長が健康を損ねて事業継続ができなくなったら倒産の道に進みます。

もし、社長が死亡して後継者がない場合も倒産になり、この場合、法定相続人が相続放棄を行えば借金が消える可能性もあります。

ゾンビ企業が多いことが生産性が悪い原因になり、日本経済発展の足かせになっているという見方もあります。政府としては、ゾンビ企業に早めに撤退してもらって、その企業のお客さんが他の利益を上げている優秀な企業に移り、優秀な企業が更に業績を伸ばして、経済を発展させて税金を多く払ってもらうことを期待しています。

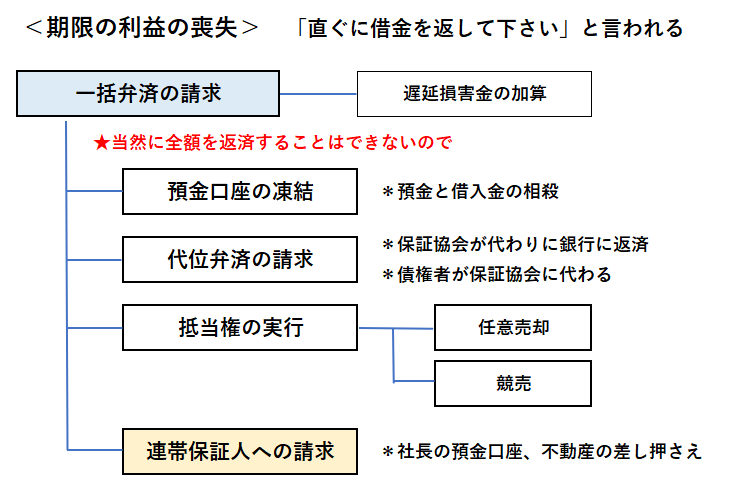

期限の利益を失った場合はどうなるか?

1 期限の利益を失うとは?

期限の利益とは、「一定の期限が到来するまで返済をしなくてもよい」という債務者(借金している者)の利益を言います。

例えば、今日が11月1日で来年の10月31日が、1,000万円の支払い期限であるとします。そうすると、債務者としては来年の10月31日までは1,000万円を支払わなくてもよく、その間に1,000万円を運用してより利益を得ることもできます。

このように、「今すぐに支払わなければならないこと」に対し、「将来に支払えばよいこと」の方が、支払う側の債務者にとって「利益(メリット)」であると考えられます。このことをもって「期限の利益」と呼びます。

そして「期限の利益を失う」というのは、将来に支払わなければよかったものが、今直ぐに支払わなければならなくなったということです。

先の場合では、来年の10月31日の前、例えば5月31日に期限の利益を失ったら、5月31日に直ちに1,000万円を支払わなければならなくなります。

2 リスケジュール(リスケ)ができなくなった場合

経営が苦しくなった際に銀行にお願いして元金の返済を一時的に止めたり返済額を減額してもらうなどの条件変更を「リスケジュール(リスケ)」といいます。

これまでリスケが銀行に了承された場合について主に紹介してきました。リスケが継続している場合は、期限の利益は失われませんので、直ちに借金の全額の支払いを言われることはありません。

財務状況が悪い、事業の将来性がないなどの理由で銀行がリスケを了承しない、あるいはリスケの実行中であるが払うべき利息も払えなくなった場合、「期限の利益を失う」ことになり、直ぐに残っている借金の全額を支払うように要求されます。

「支払え」と言われてもほとんどの場合は支払うことができません。

支払えない場合に銀行がとる手段を次に示します。

遅延損害金の加算

期限の利益がなくなったら、借金が全額返済まで、その借金額に「遅延損害金」がかかってきます。遅延損害金は、個々の契約によって違いますが、「10~15%」に及びます。

遅延損害金は他の借金と同様にすぐに支払わなければならないわけではありません。法律上は支払うべきですが、支払えないので、支払いは先延ばしになり、銀行などの債権者も先延ばしに応じざるを得ません。ただし、時間が長くなるほど遅延損害金は増えていきます。

預金口座の凍結

お金を貸している銀行は、債務者の口座を凍結し、口座に残っているお金を借金の一部と相殺します。それを防ぐには、期限の利益を失う場合に、借金をしていない他の銀行に預金を移しておく事前対応が必要です。このため、解約手続きに手間と時間がかかる「定期預金」は経営が順調な際も行わないことをお勧めします。

代位弁済の請求

信用保証付きの融資については、銀行は信用保証協会に代位弁済を行います。信用保証協会が債務者に代わって銀行に借金を支払います。その結果、債務者企業は信用保証協会に借金を返済する立場になり、返済方法については信用保証協会と交渉することになります。

抵当権の実行

次に銀行は抵当権の実行を行ってきます。定期預金担保は相殺になり、株式担保は売却して売却額を返済に充当します。

不動産の場合は、任意売却するか競売にするかの検討になります。一般に任意売却の方が多くの回収を見込めますので、銀行は所有者である債務者企業などと話し合い任意売却を目指しますが、状況によっては強制執行、つまり競売になることもあります。

難しいのは、抵当権実行で店舗や工場などといった事業用不動産に抵当権が付いている場合です。債務者企業としては、これを代替する手段がなければ、事業継続が危ぶまれるからです。銀行は少しでも早く売却して回収したいですが、通常は不動産売買には時間がかかります。銀行との交渉などで時間を稼ぎ、その間に代替手段を講じるなどの対策を練ることになります。少なくとも売却が実行されるまでは事業継続は可能です。

連帯保証人への請求

企業の資産で借金の返済ができない場合は、連帯保証をしている社長などの個人資産に手が付けられます。現預金は当然で、抵当権が付いていない自宅など全財産に取り立ての対象が広がります。

自宅については、経営不振に陥りリスケが必要になった場合を想定して、「所有者の変更」や「セール&リースバック」などの事前対応を行うことをお勧めします。

3 期限の利益を失っても直ぐに倒産はしない

以上のように期限の利益を失うと、債務者企業はいっぺんに厳しい状況に追い込まれます。多くの経営者がこの段階で事業継続をあきらめ、倒産に至るのも事実です。しかし、期限の利益が失われても、経営者が再建の意思を持っていて、倒産の手続きを取らなければ倒産にはなりません。

破産や倒産についての意思決定は、原則として、経営者の「専権事項」であって、銀行が決めることではありません。銀行口座が凍結されようと、事務所や工場の事業資産が差し押さえられようと、必ずしも破産申立てなど倒産手続きを開始しなければならないわけではありません。

期限の利益を失っても再建した企業も多くあります。「経営者の強い意志」が再建にとって最も重要ですが、これが最も厳しく、銀行などからのプレッシャーに負けて気持ちが折れて倒産を選択する経営者も多くいます。

深刻な状況になる前にまずは当社にご連絡下さい。